爆发于2020年的新型冠状病毒肺炎疫情,让人很自然地想起了17年前的“非典”。

相隔17年,“非典”与“新冠”却有高度的相似性。两者同样是在春节后迅速扩散疫情,同样具备高传染性(人传人),同样引发中央政府和社会的全力应对,同样对经济增长特别是消费领域有明显冲击。

有所不同的是,两个疫情爆发时所处的国内经济发展环境不一。与“非典”相比,“新冠”肺炎疫情致死率低,但传播速度更快、感染人数更多、感染面积更大,疫情控制难度大幅增加。一个几乎形成的共识是,“新冠”疫情对经济和社会的负面影响,要远超2003年的“非典”。所谓一切历史都是当代史,今天,我们将复盘与“新冠”疫情极为相似的2003年“非典”,看一下新疫情对中国白酒的影响路径和程度。

“非典”的冲击和催生

“非典”疫情在国内持续达半年以上。2002年12月中旬,先是在广东地区出现第一例“非典”病例。过了2003年春节后,该疫情迅速扩散。3月6日,北京接报第一例输入性“非典”病例。随后,世界卫生组织(WHO)将广东、北京等地列为旅行警告;4月17日,中央政府紧急、全力应对疫情,加强人员管制,全民抗疫。到6月24日,WHO 将中国内地从旅行警告中除名,“非典”疫情解除。7月13日,全球不再有新增病例和疑似病例,疫情基本结束。

与今日的“新冠”疫情一样,当年“非典”疫情的爆发,对国内经济产生了非常明显的冲击,特别是对疫情较为严重的省市(北京市、广东省)的影响大于全国。资料显示,2003年二季度,中国GDP增幅比一季度大幅回落。北京、广州同期的GDP较一季度下滑3.1和0.5个百分点。由此也可判断,2020年爆发在武汉的“新冠”病毒,最终受冲击最严重的地区是武汉(湖北)。

不过,经济下跌也在疫情之后引发了大幅反弹。2003年上半年,因“非典”居民外出减少,餐饮、旅游等相关消费遭受严重打击。但在6月疫情得到有效控制后,前期被抑制的消费需求大量释放,7月份社会零售同比迅速上升至9.8%。

据此,很多人判断,在“新冠”疫情有效控制后,国内很多行业也将迎来“报复性消费”增长,并催生新业态。一如当年“非典”客观上加速了国内电商及物流产业的发展,淘宝(阿里巴巴)和京东等异军突起,成为新零售巨头。

恒大研究院首席经济学家任泽平判断,新疫情过后,受益国内人口大规模居家隔离和减少流动,国内生产生活业态朝着智能化、线上化发展,线上消费、线上教育、在线办公、视频会议等新的工作生活业态快速发展,很可能改变未来的工作和管理方式。

“非典”对白酒业形成短期利空

从2003年“非典”对白酒行业的冲击看:一是疫情爆发后,国内居民从第二季度开始减少聚餐活动,对二季度白酒的消费产生了直接负面影响。二是长期来看,“非典”并没有影响到白酒行业的上升发展势头,在经济增长的带动下,2003年~2012年,白酒行业进入了量价齐升的高速增长期,被称为“黄金十年”。具体看来,“非典”在2003年4月集中爆发,国内白酒企业的营业收入增长速度均在第二季度迎来放缓,甚至同比下滑。疫情影响下,白酒消费场景减少。2003年第二季度,白酒行业收入增速为-3%,净利润增速为-72%。

典型的例子是山西汾酒,“非典”疫情对该公司二季度销售产生了严重影响,销量单季度锐减,2003第二季度公司收入同比下降15%,较一季度下滑超40%。不过,由于二季度属于白酒淡季,在全年的占比有限。进入第三、第四季度白酒收入开始回正,此后进入快速增长阶段,对全年的影响并不显著。

同样以汾酒为例,疫情过后,山西汾酒公司积极调整,持续在经营管理、质量控制、销售推广上进行突破,实现销售快速恢复,第三、第四季度公司收入分别同比增长21%、37%。

从企业来看,对茅台、五粮液的影响不大,茅台和五粮液甚至在2003年下半年继续实施了提价策略。而以牛栏山为代表的光瓶酒,由于自饮属性较强,受疫情影响也不大。不过,水井坊、酒鬼酒、金种子和皇台酒业则受影响最大,收入增速下滑超过双位数。

从行业来看,2003年“非典”促使了白酒企业间的发展分化,奠定了未来行业的初步竞争格局。龙头企业第二季度受到了疫情的影响,但迅速恢复了增长势头,而定位偏低的区域酒企则被疫情倒逼得经营更加恶化。

新疫情不改变行业格局,但加速集中化进程

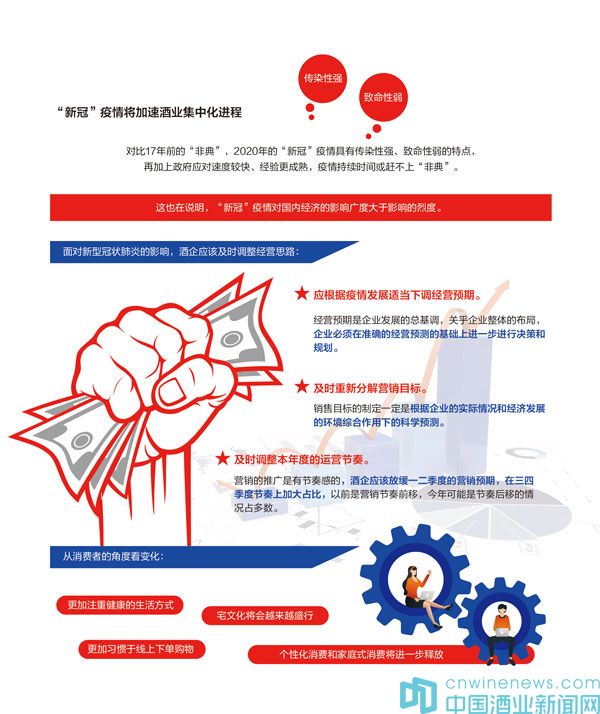

对比17年前的“非典”,2020年的“新冠”疫情具有传染性强、致命性弱的特点,再加上政府应对速度较快、经验更成熟,疫情持续时间或赶不上“非典”。这也在说明,“新冠”疫情对国内经济的影响广度大于影响的烈度。不过,相比2003年“非典”,目前国内经济下行压力更大,外部环境较差,加上疫情发生时间点赶上春节,对消费的抑制作用大,外加延迟企业复工等,对经济的负面影响总体将超越“非典”。

具体到白酒行业上,本次疫情在除夕后爆发,直接打断了春节后期餐饮的黄金期。所以,疫情导致白酒渠道、终端库存高企,营收大幅减少,运营成本增高,已是不争的事实。

从生产企业看,尽管春节前出货顺利,但由于渠道和终端的流通不畅,必然会干扰企业2020年第二季度的正常运营,预定的全年经营规划将受到影响。预计白酒行业全年市场消费损失在10%以上,渠道和终端的冲击在15%以上。

中信证券认为,相比“非典”,此次疫情对白酒的影响更为复杂。白酒行业第二季度渠道动销明显偏弱,会影响厂家后续出货。叠加部分送礼需求受到遏制,婚庆时点延后等因素,将共同导致2020年上半年白酒企业承压。

从长期来看,本轮疫情将加速酒业集中度提升。中小酒企由于品牌、渠道管控、资金实力偏弱,缺乏应对风险能力,因此经营承压,部分企业或将退出,行业集中度有望加速提升。龙头企业在疫情发生后快速复苏,且在危机中进一步夯实竞争壁垒,加速抢占市场份额。