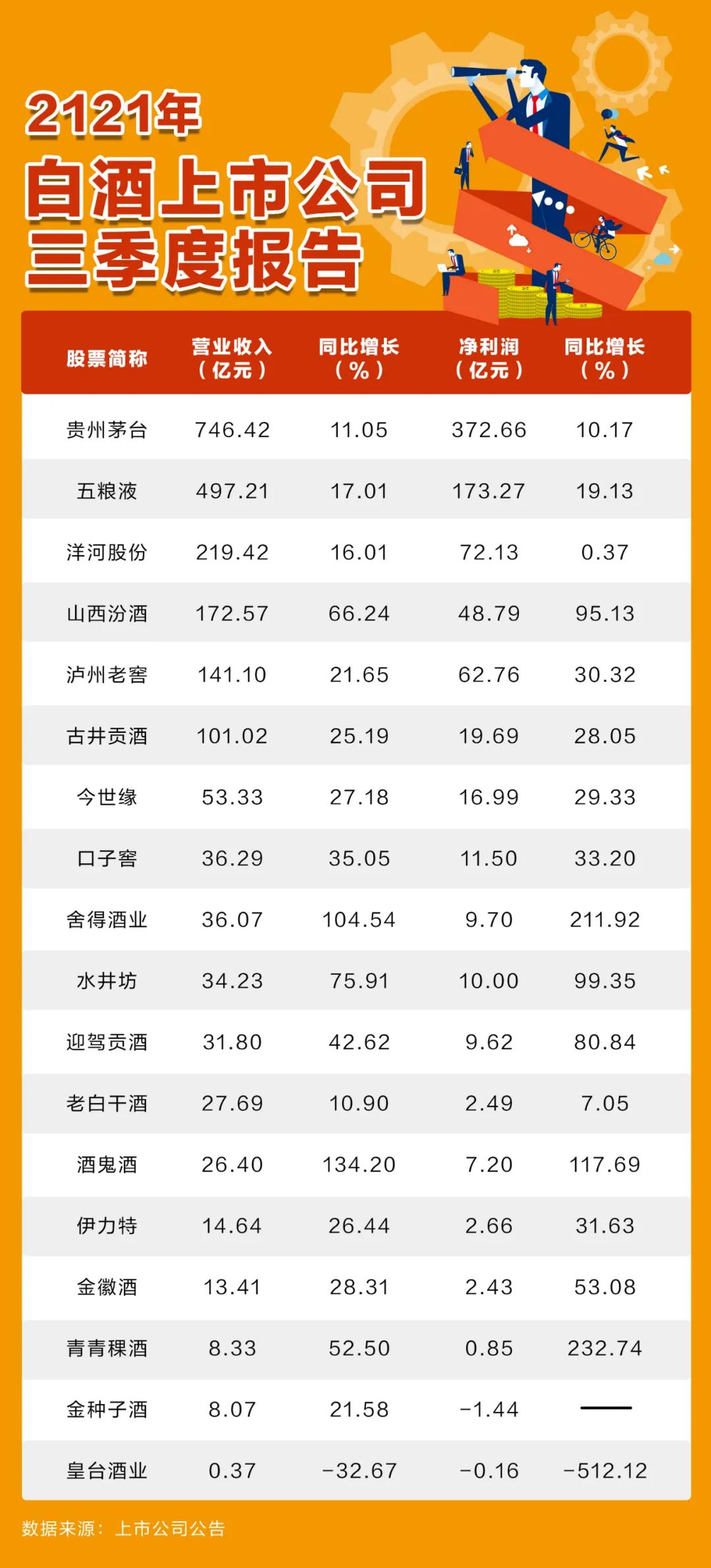

10月29日晚间,随着五粮液第三季度报告出炉,19家白酒上市企业的第三季度和前三季度营收全部公布。

《华夏酒报》记者对贵州茅台、五粮液、山西汾酒、洋河股份、泸州老窖、舍得酒业、酒鬼酒等10家企业营收进行对比分析发现,这10家企业的营收总和达到2090.53亿元,与2020年全国规模以上白酒企业实现销售收入5836.39亿元相比,10家企业9个月的营收占比35%。

业界认为,头部企业营收将占到整个白酒的半壁江山,在消费升级和消费个性化、多元化的关键点,白酒的马太效应更加凸显,赛道变窄,竞争将更加激烈,留给区域品牌和小微企业的发展空间越来越小,白酒将进入残酷的“巷战”。

头部品牌,优势更加明显

众所周知,茅台、五粮液是白酒界的龙头,今年前三季度,在19家企业2000多亿的营收中,两家以1243.63亿营收总额占据绝对优势,在茅台、五粮液的带领下,除皇台酒业、顺鑫农业和金种子酒外,19家公司的营收和净利润总和与上年同期相比均实现了接近20%的增长幅度。相比往年,绝大多数企业的同比增长率呈现两位数增长,部分企业甚至达到三位数。

从“茅五剑”到“茅五泸”,再到如今的“茅五洋”,不变的是茅台和五粮液江湖地位,变化的是老三的位置更替。在白酒的江湖中,汾酒是曾经的大哥,“汾老大”曾经叱咤白酒江湖多年。在产业和产品结构调整中,经过多年的精准布局,从去年突破百亿,跨入百亿俱乐部起,汾酒的加速器已经打开。

从今年第一季度和半年报的业绩足以证明汾酒在强势归来。山西汾酒三季度报告显示,前三季度公司营业收入为172.57亿元,同比增长66.24%;归属上市公司股东的净利润为48.79亿元,同比增长95.13%。

从66.24%和95.13%的同比增速不难看出,2021年山西汾酒突破200亿大关不成问题,加上第四季度是白酒消费的旺季,根据现有增长率估测,营收230亿的可能性还是很大的。届时,能否实现“茅五汾”,这还要看汾酒第四季度的超常发挥和洋河的表现。

从业绩数据来看,前三季度营收17.01%、利润19.13%的增幅显现出五粮液持续相好的发展动力,五粮液带给股东和市场的红利持续释放。从今年中秋国庆期间的消费不难看出,五粮液的价值和亲和力得到了消费者的认可,再加上五粮液在借力博鳌亚洲论坛、迪拜世博会等国际高端平台,借助《紫禁城》“长江文化带万里行”“中国国际西湖情五粮液玫瑰婚典”等文化IP,向外界传递中国白酒传统文化与“和美”文化魅力,推动了五粮液品牌价值持续提升。

贵州茅台的自身价值远远超越其他品牌。公司前三季度实现营业收入746.42亿元,同比增长11.05%;实现净利润372.66亿元,同比增长10.17%。在茅台的光环下,酱香型白酒品牌快速增值。习酒、郎酒、国台、钓鱼台、金沙、珍酒等众多酱酒品牌的快速崛起带给行业巨大的利润空间。未来,贵州酱酒产业在经过治理兼并整合之后,将成为白酒产业中的闪光点。

“后浪来了”,差异更大

在19家白酒上市企业中,水井坊、舍得和酒鬼酒的增速异常火爆,成为坚挺的“后浪”。

前三季度,水井坊实现营业收入34.23亿元,同比增长75.91%;归属于上市公司股东的净利润为10亿元,同比增长99.35%。

舍得酒业实现营业收入36.07亿元,同比增长104.54%,归属于上市公司股东的净利润9.7亿元,同比增长211.92%。酒鬼酒前三季度实现营业收入26.4亿元,同比增长134.2%,净利润7.2亿元,同比增长117.7%,单季度收入9.3亿元和净利润2.1亿元,同比增幅分别为128.7%和43.3%。

酒鬼酒的快速增长在一定程度上是消费升级和产品结构调整的结果。作为馥郁香型龙头,酒鬼酒在差异化消费中收割了众多粉丝。在2021中粮酒业创新发展大会上,酒鬼酒的母公司——中粮酒业透露,下一阶段,将继续加大酒鬼酒在品牌、技术创新、文化等方面的投入力度;同时将扩建酒鬼酒产能,计划在“十四五”期间,重点推进生产二区改造和生产三区建设,建成后酿酒产能将达到3万吨。

业界认为,舍得的高速发展是差异化消费的真实体验。“老酒、沉香”是舍得跳出大浓香体系,成为营销的亮点。

从数据可以看出,舍得酒业线下渠道仍是销售主力。今年1-9月,舍得酒业的批发代理以及电商销售分别实现销售收入30.62亿元和2.52亿元,同比增长120.95%和191.12%。今年9月末,舍得酒业共有经销商2177家,较2020年年末增加416家,增长约24%。

数据显示,前三季度,舍得高档酒实现销售收入28.34亿元,同比增长111.17%,低档酒实现销售收入4.8亿元,同比增长268.23%。前三季度省内实现销售收入8.13亿元,同比增长167.77%,省外实现销售收入22.48亿元,同比增长107.79%。省内外快速增长的背后是舍得全国化市场布局更加合理,后劲儿十足。

相比之下,金徽酒前三季度共实现营业收入13.41亿元,同比增长28.31%;归属于上市公司股东的净利润为2.43亿元,同比增长53.08%。虽然金徽酒的业绩和增速不及舍得、酒鬼酒,但对于独守西北消费市场的金徽酒来说,业绩可谓亮眼。

公告显示,今年前三季度,金徽酒高档、中档以及低档产品分别实现营业收入8.74亿元、4.37亿元以及1179.29万元,同比提升43.39%、8.67%以及-34.49%。1-9月,金徽酒在甘肃西部、兰州及周边地区、甘肃中部、甘肃东南部以及其他地区分别实现营业收入1.49亿元、3.39亿元、1.3亿元、3.94亿元以及3.1亿元,同比提升75.1%、34.18%、20.63%、2.15%以及56.73%。

金徽酒第三季度实现净利润5569万元,同比增长44.31%;前三季度实现净利润2.43亿元,同比增长53.08%。金徽酒“金徽28、金徽18、世纪金徽星级、柔和金徽、金徽正能量”等产品市场占有率不断提高,营销网络已从原来单一的甘肃辐射到陕西、宁夏、新疆、西藏、内蒙古、青海等西北市场。

强者恒强,弱者恒弱。头部酒企在品牌、渠道、资本等方面优势将更加凸显,留给全国90%以上的区域品牌和小微企业的生存空间越来越小。

在白酒分析师蔡学飞看来,头部酒企正在加大市场投入的力度,加速扩张圈地,对消费市场的蚕食力度加强,白酒将迎来新一轮洗牌。