截至4月底,啤酒上市公司2019年财报及2020年一季度财报都已公布,业绩超预期,2019年国产啤酒排行前五的公司净利润平均增长率达38.1%,这项成绩背后最大的功臣便是高端啤酒。

2020年,受新冠肺炎疫情冲击,啤酒上市公司一季度业绩不可避免地出现下滑。尽管如此,行业并不悲观,龙头企业积极采取“社区营销推广和无接触配送”等新营销措施加强线上销售,以尽力降低损失。

随着我国疫情控制向好发展,多地啤酒消费场景逐步回归,知名啤酒营销专家方刚对《华夏酒报》记者表示:“因疫情导致的销售下滑不影响行业发展大局。”2020年高端市场竞争仍是啤酒行业的主战场,国内啤酒龙头已向国际啤酒巨头下“战书”,这场围绕高端展开的“决战”会怎么打?

高端布局,创近年最佳成绩

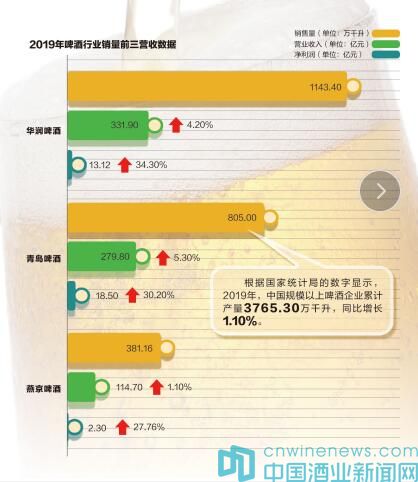

根据国家统计局的数字显示,2019年,中国规模以上啤酒企业累计产量3765.3万千升,同比增长1.1%,变化不大。啤酒企业通过关停工厂、并购整合与新品开发加快了行业新周期的到来,中高档需求增加,吨酒毛利提升。

华润啤酒(00291)、青岛啤酒(600600)、燕京啤酒(000729)分别以1143.4万千升、805万千升、381.16万千升的销售量排在行业前三,营业收入分别为331.9亿元、279.8亿元、114.7亿元,同比增长4.2%、5.3%、1.10%;实现归属于上市公司股东的净利润13.12亿元、18.5亿元、2.3亿元,同比增长34.3%、30.2%、27.76%。

青岛啤酒净利润增长30%的背后是在企业布局下高端市场的重新分配,青岛啤酒定位“青岛啤酒主品牌+崂山啤酒第二品牌”,向听装酒和精酿产品为代表的高附加值产品升级。数据显示,“奥古特、鸿运当头、经典1903”等高端产品实现销量185.6万千升,同比增长7.08%。华润啤酒收购喜力中国股份并重构品牌战略,推出雪花马尔斯绿和黑狮白啤两款高端新产品,配合高档的匠心营造和中档以上勇闯天涯superX进一步支持中高档啤酒销量,2019年其中高档啤酒销售量同比增长8.8%。燕京方面,燕京U8、燕京7日鲜等个性新品,及瓶装定制服务构成企业高端产品矩阵,但相对比其与行业前二差距已有所拉大。

2019年,啤酒区域头部企业珠江啤酒(002461)、重庆啤酒(600132)销量分别为125.79万千升、94.35万千升;营业收入为42.44亿元、35.82亿元,同比增长5.06%、3.30%;净利润为4.97亿元、6.57亿元,同比增长35.77%、62.61%。

珠江啤酒以纯生为利润增长点,以珠江0度为规模拓展点,以雪堡、精酿、原浆等高端产品为效益突破点,2019年其中高端产品占比达90%,吨酒毛利同比增长19.15%;重庆啤酒旗下有本土品牌“重庆”和“山城”,以及乐堡、凯旋1664等品牌的生产和销售权,已构建出“本地强势品牌+国际高端品牌”的品牌组合。

可以看出,国产啤酒加强了产品布局,2019年啤酒高端化进一步凝聚成行业共识。多家企业的财报中指出:企业持续推出高端新品,加大听装酒、小支酒投入,同时越来越多的主流啤酒公司直接进入进口啤酒、精酿啤酒跑道。

一季度虽受挫,但大方向不变

进入2020年,一季度淡季叠加新冠肺炎疫情影响,啤酒消费市场受到冲击,1~3月份,中国规模以上啤酒企业累计产量549.5万千升。

据一季度财报显示,青岛啤酒、燕京啤酒、重庆啤酒、珠江啤酒、惠泉啤酒、兰州黄河营业收入分别为62.9亿元、20亿元、5.55亿元、5.5亿元、1.1亿元、6000万元,同比下降20.86%、41.86%、33.37%、26.31%、12.40%、49%。华润啤酒发布公告称,截至2020年2月29日的两个月,相较于2019年同期降幅在26%及42%左右。

尽管一季度受挫,但龙头企业具有更强的抗风险能力,以青岛啤酒、雪花啤酒为代表的一线企业面对疫情反应及时,快速发布社区团长招募令,推进实施“社区营销推广和无接触配送”,并加强与外卖配送平台的合作,融入生活社区以满足消费者便捷高效的购买需求。

快速的布局帮助企业减小了疫情造成的损失,风险仍然存在但不会改变发展大方向。方刚对记者表示:“现如今啤酒受疫情的影响已处于中后期,其一,行业格局不会因疫情发生改变,五大巨头仍将占据市场83%~85%份额;其二,疫情期间虽因餐饮、酒吧渠道受阻影响了高端酒销售,但啤酒向高端化转变的趋势不会改变。”

市场也给予印证,从3月底开始,啤酒版块股票市场呈现不断上升趋势,多家证券公司发布研报称疫情不改产品结构升级趋势,啤酒龙头长期潜力依旧。中泰证券指出,青岛啤酒一季度吨酒收入增长强劲,毛利率同比提升0.4个百分点至40.06%,主要受益于产品结构升级,包括罐化率及档次提升。民生证券业也指出,燕京啤酒一季度吨价显著提升成亮点,这要归功于U8新品带动产品结构升级持续推进,公司一季度吨价达3323元/千升,同比增长13.73%。

另以百威亚太为例,一季度公司总销量减少42.3%,收入下降39.0%,但每百升收入增长5.7%,对于该项数据,百威认为在中国市场主要受持续高端化所推动,高端化仍是行业发动机。

动力仍在,但市场什么时候能跑起来?方刚对《华夏酒报》记者表示:“五一后疫情影响已相对较小,如果下半年疫情没有反复,啤酒市场可能恢复相对正常,虽达不到去年的状态,但会恢复到一定高度。”

对此,营销专家、观峰咨询首席战略专家杨永华也持类似观点,他认为:“今年很难恢复到完全正常的水平,因为啤酒的旺季集中在4月~8月份,而娱乐场所作为主消费渠道,目前很难彻底解禁。”

企业博弈,在结构升级中竞合

在高端市场,抢先布局的国际啤酒仍处于主导地位。数据显示,2019年百威占高端啤酒市场的份额达46%,青岛啤酒占据25%,华润啤酒占据约13%,燕京啤酒和嘉士伯紧随其后。

百威亚太2019年实现营业收入65.46亿美元,同比下滑2.9%;实现净利润9.08亿美元,同比下降5.32%。尽管业绩双降,受益于高端化战略,百威亚太每百升收入依旧增长4.9%,但业绩的下滑也证明在中国啤酒市场,百威已遇到强劲对手。

华润啤酒CEO侯孝海直言:“啤酒行业竞争已经不是当初雪花啤酒、青岛啤酒、燕京啤酒之间的竞争,竞争对手是百威、嘉士伯、喜力这样的外资品牌。”侯孝海提出啤酒竞争已经进入“决战”阶段,雪花接下来的发展目标将直接对标百威。

在将对阵摆在台面的同时,企业的合纵连横策略也在显现,华润收购喜力中国,并与喜力集团展开长期战略合作,受此影响,华润中高档啤酒整体平均销售价格上升2.8%。

2019年,喜力啤酒实现收入238.9亿欧元,有机增长5.6%;利润40.2亿欧元,有机增长3.9%。华润或可借助喜力渠道在国际市场销售,实现东南亚、欧洲市场的收购与开拓。有合作者也必有竞争者,青岛啤酒在深耕欧美市场的同时多国撒网,积极开拓“一带一路”沿线国家新市场,现已行销全球100余个国家和地区。

此外,企业并购后整合的布局也在逐步完善,2019年初重庆啤酒换上新帅,在行业人士看来,这意味着嘉士伯对重庆啤酒的整合接近尾声,果不其然,嘉士伯集团将于今年12月前解决集团其他啤酒业务与重庆啤酒的同业竞争问题。嘉士伯集团2019年在中国地区的啤酒销售收入95.26亿元,净利润增长15%,高端产品销量增长7%,销量市占率7%,西部市场占比63%,整体为行业第五。

“从竞争的角度看,啤酒行业已经高度集中,企业间的博弈处于均衡阶段,啤酒竞争属性已由价格竞争转向价值竞争。”营销专家、观峰咨询首席战略专家杨永华对记者表示:“在价值战中,比拼盈利能力、进行产品结构升级的竞争实际上是一种竞合,有利于行业发展。”