近几年,啤酒行业酣战高端,硝烟四起。传统啤酒巨头与啤酒新势力互相借鉴、加速迭代,与此同时,扩容、挤压、错位竞争更加明显。

啤酒市场“一半是海水,一半是火焰”。那么,未来啤酒产业如何升级转型?“天花板”又在哪里?近日,财通证券发布啤酒行业研报认为,旺季催化下,啤酒销量表现有望提振,结构升级前景广阔,价值回归正当其时。

啤酒产业结构升级看什么?

中国啤酒行业目前发展面临三岔路口:提价、关厂和结构升级。其中,提价短期有效,关厂对盈利改善的空间有限,且都不可持续,结构升级为最核心主线。

啤酒行业结构升级的动力来自哪里?一看供给端,二看需求端。供给端产品结构升级成为企业发挥主观能动性,推动盈利改善的核心途径;收入增长与消费习惯改变进一步推动了结构升级。近年来,由于竞争格局趋于稳定,成本逐年上涨,啤酒企业主导下的创新升级趋势愈发明显,供给端成为结构升级的主要动力。

从供给端来看,中国啤酒行业市场集中度较高,低价策略难以继续为企业扩大市场份额。加之近年来原料与包装物成本居高不下,企业急需通过结构升级提高产品利润。啤酒企业正积极推出高端系列产品,提升产品品质,成为啤酒行业高端化、品牌化的主要动力。

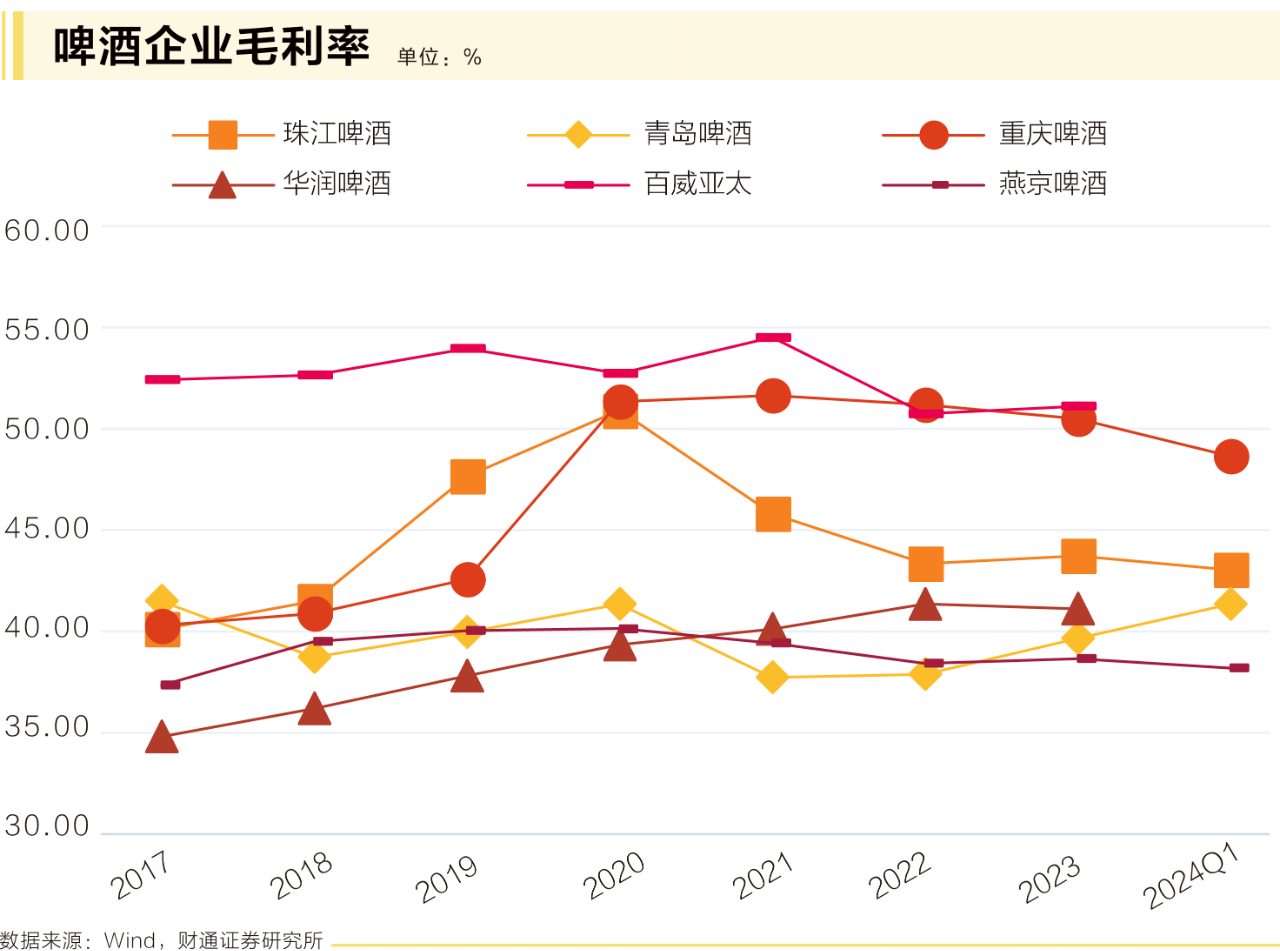

盈利水平有待提高,低价策略难以为继,结构升级才是关键出路。2013年以前,各厂商“跑马圈地”和低价竞争策略在快速整合行业的同时,也导致整体盈利能力偏低,随着行业龙头格局逐渐趋稳,龙头企业的诉求从销售扩张转变至利润提升,高质量发展成为行业共识。结构升级与产品创新有助于我国企业消化成本上涨压力,提升长期盈利能力。

从需求端来看,个性化需求涌现,加快产品结构调整步伐,高端市场大有可为。随着啤酒消费向年轻化、时尚化、个性化转变,市场主流消费观念随之出现了较大的变化,由模仿、跟随到超越,啤酒消费观念经历了喝饱、喝好、好喝到好玩的历程,年轻、时尚、激情、健康、安全,已然成为中国啤酒新文化。

正逢其时,结构升级进入势能加速释放阶段。2013年前后,主流品牌替代地方品牌逐渐完成,同时,随着消费者收入水平的提高和消费偏好的变化,行业逐步进入“高端替代低端”阶段,并延续至今。伴随着近年来啤酒业低端销量压缩企稳,龙头竞争格局优化达成共识, 结构升级对于行业及各企业的利润贡献,有望加速释放。

结构升级“天花板”在哪里?

●金字塔尖高端啤酒占比仍低

高端占比对标海外仍有较大空间。从结构看,2020年中国高端啤酒市场份额仅占35%,低端啤酒仍然占据较大份额,而同期美国高端啤酒市场份额高达46%,中国中高端啤酒市场仍有较大增长空间。随着中国产品结构有望持续优化,未来,预计中高端产品占比提升,产品结构将呈纺锤形,即中端啤酒是主要构成,两头小中间大。

未来,高端产品占比持续提升的逻辑在于:一是消费升级浪潮下,高端啤酒因其在原料、制作工艺、口味丰富度等方面相较于经济型啤酒具有一定的提升,逐渐受到大众的青睐,市场份额持续提升;二是啤酒的主力消费人群正发生变化,Z世代逐渐成为高端啤酒行业未来的主流消费者;三是伴随外部扰动因素减弱,娱乐场所中的酒吧、KTV以及高端餐饮等中高端啤酒消费场所恢复营业,即饮场景修复推动啤酒中高端产品的需求增加。

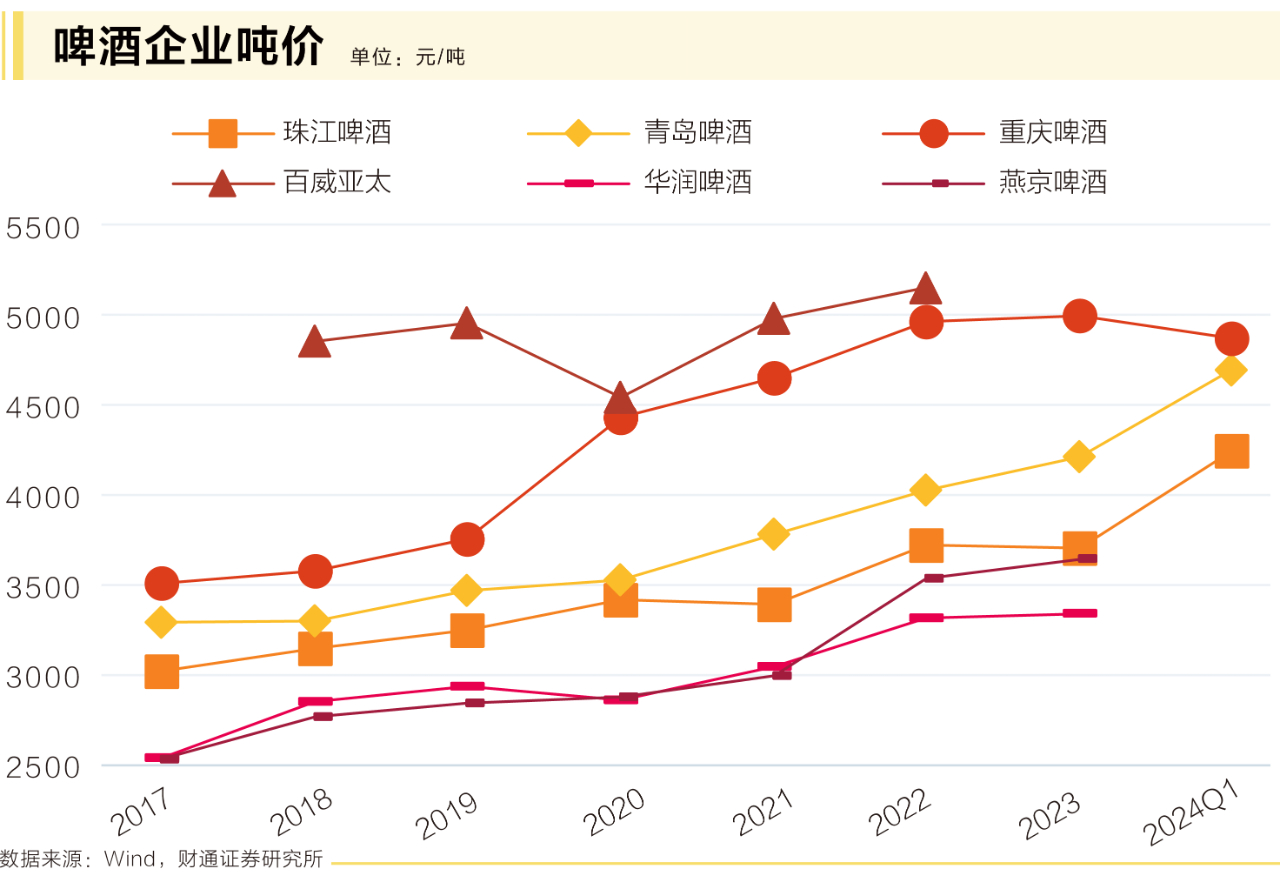

●吨价增速趋缓下,关注次高端升级、低端优化、高端定力

消费升级阶段性放缓下,财通证券认为,啤酒高端化升级可以关注:次高端6元-8元价格带向8元-10元的升级进度;6元以下低端产品的整合优化;企业对高端品牌投入的定力。

根据2018-2023年中国居民人均消费支出统计,我国居民消费能力在近几年有所回落。但对于啤酒行业而言,容量广阔,价格带层次多元,高端消费阶段性放缓下,仍可关注次高端及低端的升级空间。

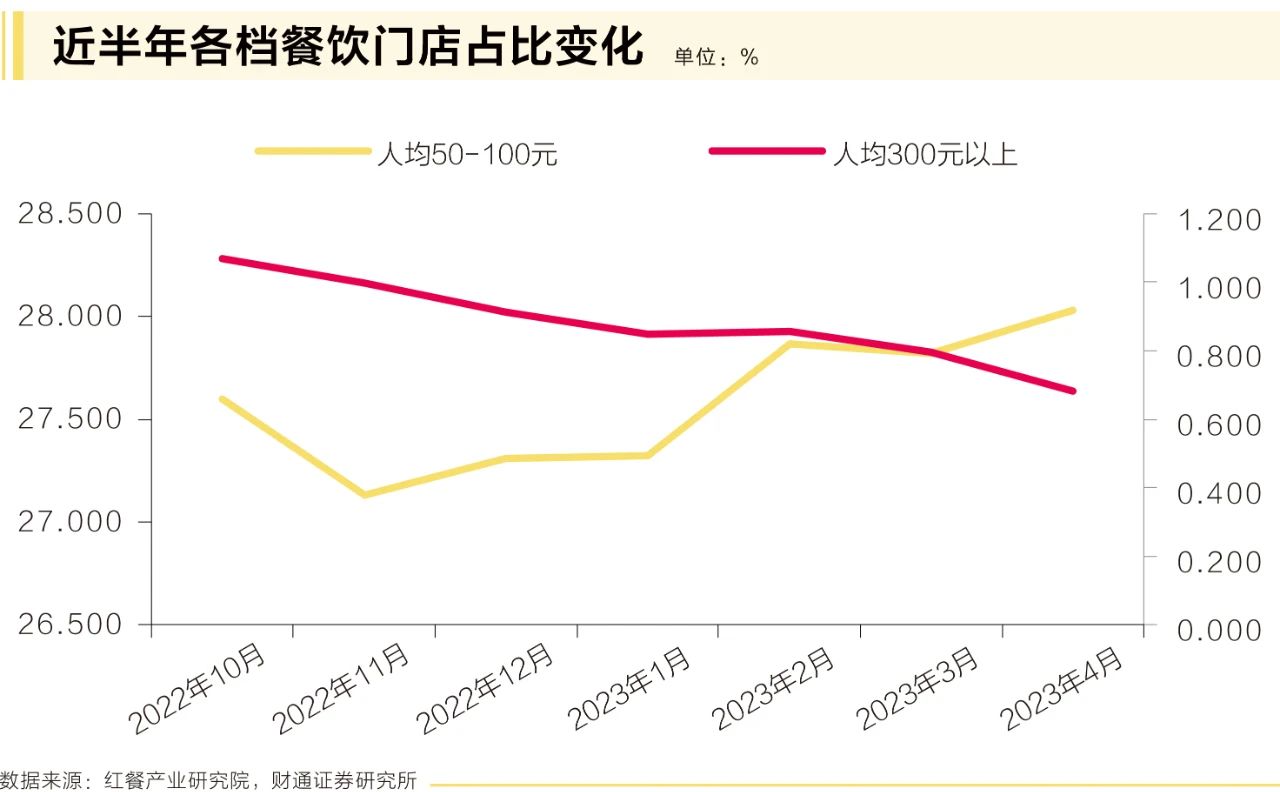

首先,次高端升级,价格带容量大+品牌力加持确定性强。中档餐饮和娱乐在消费修复中贡献核心拉动力,中档餐饮场景的修复使得6元-8元向8元-10元价格带啤酒升级的阻力较小。各啤酒龙头瞄准这一价格带升级趋势发力,如华润SuperX、燕京U8、重啤乐堡、重啤重庆国宾、青啤经典等。次高端产品销量占比不低,价格带容量较大,叠加该价格带多为同品牌内部升级,品牌力加持下升级较为顺畅,因此,升级对各家公司的增量贡献较大,确定性较强。

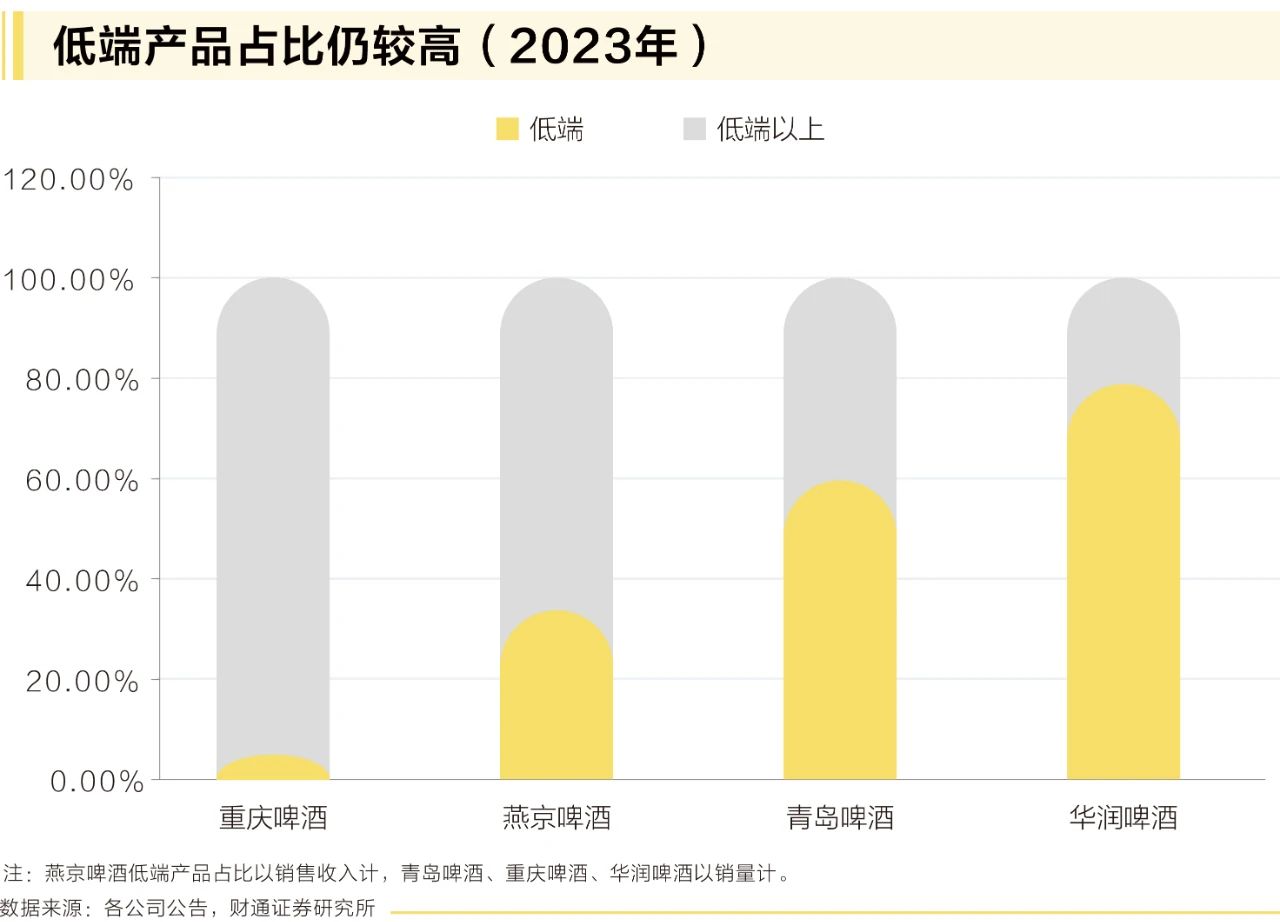

其次,低端产品占比仍高,内部整合优化空间广阔。当前,啤酒龙头低端产品的销量占比仍较高(2023年华润啤酒、青岛啤酒、燕京啤酒、重庆啤酒低端产品占比分别为78%、60%、34%、3%),经过多年培育,已形成稳固的市场地位。在垄断市场内进行内部结构优化,将低端产品整合至中高端产品,迎合消费趋势,市场阻力小,且在优势市场升级所需费用投放力度小,1元的升级对公司而言,几乎是纯利润增量。

最后,企业对高端品牌投入定力强,着眼长远持续培育。在当下整体高端及超高端表现略显乏力的消费环境下,各公司仍在高端矩阵中持续发力培育,无论是产品研发推出,还是消费者培育及品牌营销,都体现了着眼长远的布局及定力。

是产品矩阵还是大单品?

啤酒消费价格区间分布零散,消费场景日益丰富,高端酒增长显著。啤酒行业的产品策略应该是产品矩阵的全覆盖,还是大单品的核心打造?财通证券认为,未来,啤酒行业升级转型应该以产品组合为方向,在不同的价格带培育不同的大单品,在不同的场景打造不同的大单品,覆盖不同消费者群体。

●大单品策略是行业发展初期跑马圈地最有效的方法

20世纪90年代,啤酒行业并购整合,区域协同品牌统一打造大单品。啤酒行业在20世纪90年代末出现大范围的产能闲置,行业利润水平持续下滑,啤酒行业进入同业并购整合时期。在此背景下,大单品的打造对于啤酒公司的重要意义在于,一是消费者认知的品牌效应,二是生产规模经济的成本效应,三是有助于形成消费偏好的集中爆发。

目前,各公司已打造数款百万吨级大单品,份额稳健,大单品效应明显。如华润啤酒雪花勇闯天涯,青岛啤酒经典、清爽,百威经典等,重庆啤酒乌苏,燕京啤酒U8,华润啤酒纯生、喜力,重庆啤酒乐堡、重庆,青岛啤酒纯生等,也在朝着百万吨目标前进。

●存量竞争下,矩阵型大单品或许是最优解

啤酒消费结构复杂,每个价格带都有受众。目前,啤酒市场主要的消费体量仍集中于每500ml价格在8元以下的啤酒,满足消费者的日常饮酒需求。同时,从近三年消费流转去向来看,存在消费升级的啤酒消费者人数比例显著提升,主要为中低端啤酒消费者升级为中高端和高端酒消费者。从市场规模来看,各价格带啤酒市场均有所增长,但高端酒在售供给增长更为显著。因此,未来啤酒行业结构升级,应针对不同消费能力的人群打造不同价位的产品,以占位价格带。

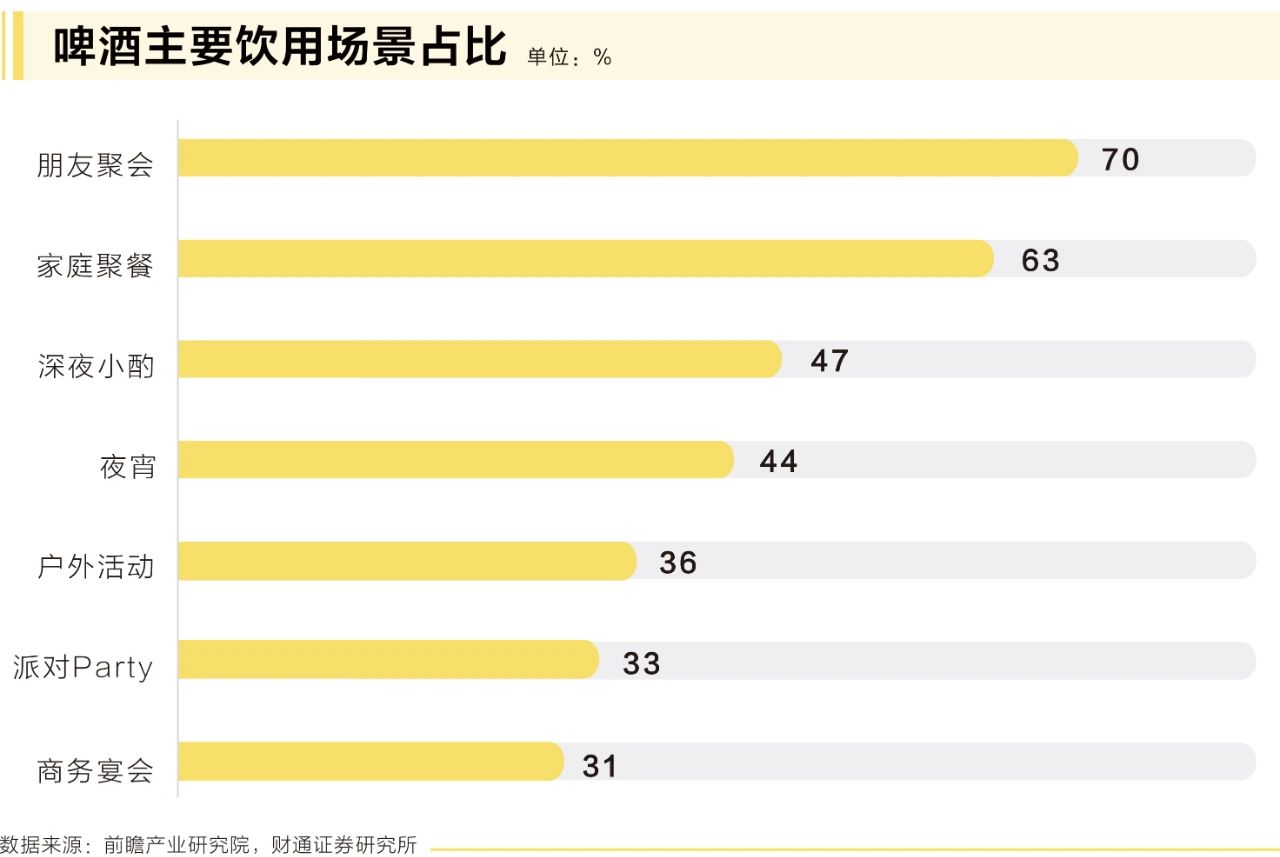

啤酒消费场景多元,“品酒”中的价值概念丰富了啤酒消费诉求。近年来,随着社会经济快速发展和人们生活方式的日新月异,啤酒饮酒观念由过去的“拼酒”向如今的“品酒”消费转变,“微醺自由”“深夜酒馆”日渐流行,越来越多的年轻人不再把买醉作为喝酒目的,抛开啤酒最主要的佐餐属性,悦己、解压和社交也成为人们喝酒的目的和初衷。场景的精准定位可以使得产品有更清晰的定位和受众,为企业提供了更高的平均售价及由此带来的盈利能力,为培育大单品创造了可能。

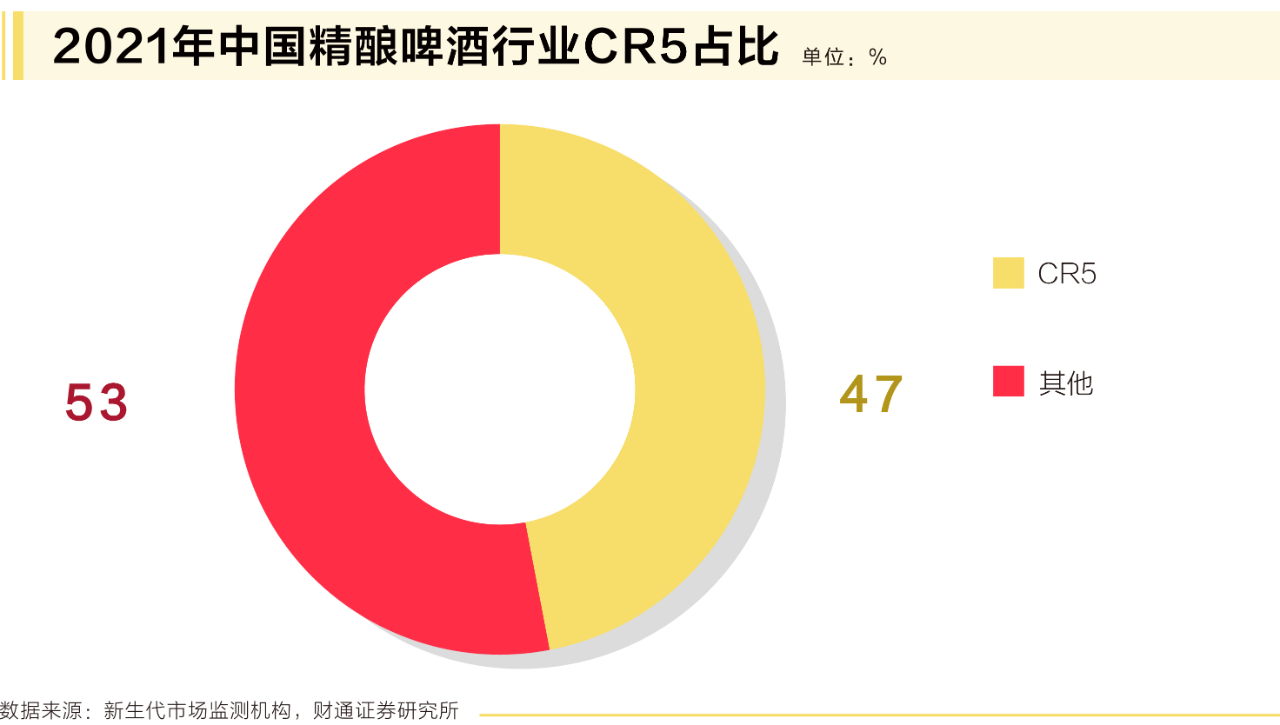

消费升级趋势下,精酿啤酒崛起。中国精酿啤酒目前处于发展早期,空间广、增速高。随着90后、95后逐步成为消费主力军,他们的饮酒消费观念更加理性,更加追求多元、新潮的产品,因此,产品丰富多元的精酿啤酒完美地契合了他们个性化的消费理念和消费升级需求。《中国精酿啤酒行业现状深度调研与发展前景研究报告》显示,预计到2025年,国内精酿啤酒市场销售规模将达到875亿元,精酿啤酒渗透率达到11%。

矩阵型大单品或是啤酒企业寻找增量、抢占份额的最优解法。在当下价格需求层次多元,饮酒人群、场景及价值诉求不一的消费趋势下,啤酒企业寻找新增量的最优解或是打造矩阵型大单品,即在不同的价格带培育不同的大单品,在不同的场景打造不同的大单品。如华润啤酒“喜力+SuperX+纯生”三大单品面向高端、主流、经济三个市场;重庆啤酒的“6+6”品牌矩阵构筑餐饮、旅游、音乐、休闲不同消费场景。

综上,伴随旺季催化,啤酒销量表现有望提振,结构升级持续推进,利润弹性有望持续释放。此外,成本下行带来的利润改善有望在收入提升带来的规模效应下更为显现,盈利能力改善有望加速,当前,板块相对配置价值凸显。