在中国,威士忌一直被认为是“洋酒”的代表,但近年来随着众多国产威士忌项目落地,威士忌渐渐成为众多白酒龙头企业争相布局的新赛道。

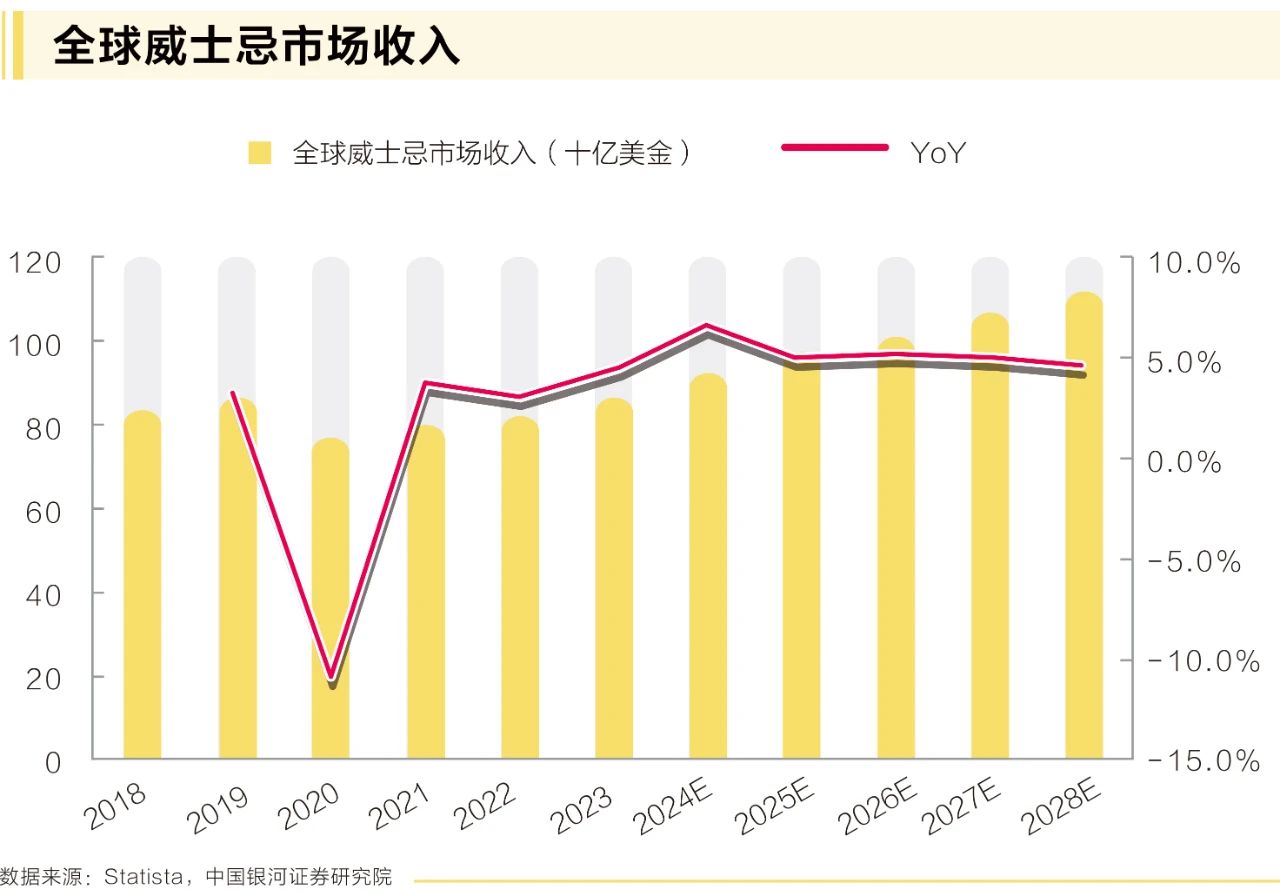

中国酒业协会威士忌专业委员会今年3月发布的《2023中国威士忌行业发展报告》显示,2023年,中国威士忌市场规模达55亿元。10余年间,中国威士忌市场规模增长了4.2倍。

虽然国内威士忌市场发展迅速,但对比国内白酒、海外威士忌的市场规模,尚属微乎其微。在业内人士看来,威士忌和白酒都属于长周期产业,消费者培育、市场铺垫和品牌推广等环节至关重要。

目前,国内威士忌市场表现如何?企业纷纷入局的原因有哪些?近日,银河证券发布国产威士忌市场研究报告,梳理了国内威士忌市场现状。

国产威士忌2-3年内成品酒批量上市

2021年10月,百润股份旗下崃州蒸馏厂开始第一批威士忌灌桶,截至2023年12月,崃州蒸馏厂灌桶30万桶。目前,第一批入桶的威士忌存储已近3年,预计第一批成品上市时间渐近。

2021年是国产威士忌元年,目前,大部分威士忌酒还在橡木桶中存储,预计2025-2026年成品酒陆续上市。

根据中国酒业协会威士忌专业委员会截至今年3月统计的几组数据:

产能方面,中国境内(含中国台湾地区2家)威士忌生产经营活动具有法人资格的单位共42家,其中,投产项目26个。大陆地区总设计蒸馏产能8万吨(同比增加33.3%,以100%vol酒精容量为基准统计,下同),实际蒸馏产能4.5万吨(同比增加50%),已披露未来规划总产能25万吨(同比增加25%);产量方面,2023年产品总产量5万吨(折合为40%vol酒精容量,同比增加127%);存储方面,橡木桶保有量45万个(同比增加50%),桶陈总量6万-6.5万吨,其中,约5.5万吨桶陈在2年及以下。

三类玩家入局国产威士忌

规模快速扩张之下,国产威士忌入局者众多,除了大芹、千岛湖、高朗等独立厂牌外,参与撑起国产威士忌产能及市场的,不乏由头部酒企如洋河、郎酒以及青岛啤酒等投资建设的威士忌酒厂。

银河证券分析,目前,从市场参与方来看,威士忌玩家主要包括三类:

● 第一类:国际烈酒集团在中国建厂

全球第二大烈酒集团保乐力加在四川峨眉山附近筹建的叠川单一麦芽威士忌酒厂,于2021年8月正式投产,在2023年12月12日推出了公司首款中国酿纯麦威士忌“叠川”(定价888元/瓶);全球第一大烈酒集团帝亚吉欧在中国酒厂的建设始于“中国威士忌元年”2021年,目前尚未投产;其余知名威士忌厂商如英国奥歌诗丹迪集团、麒麟烈酒集团,也陆续在中国投资建厂。

● 第二类:国内酒业公司业务多元化扩展

跨界进入者包括国内知名白酒企业、啤酒企业和葡萄酒企业。白酒与威士忌同属烈酒,都需要存储,商业模式最为相似,销售渠道或有部分重合;啤酒在前端生产工艺上和威士忌一致,因此,啤酒厂具备涉足威士忌产业的条件,但商业模式上存在差异,啤酒是快消品,而威士忌周转较慢;葡萄酒企业涉足威士忌因其有橡木桶资源,以及同属舶来品,在消费者教育上或有经验可复制。

峨眉山高桥威士忌酒业项目效果图

在跨界进入的中国酒企中,郎酒集团入局步伐最为坚定,计划总投资不低于30亿元,在四川峨眉山高桥镇建设威士忌庄园,总产能规划1万吨,致力于打造世界级威士忌酒庄,目前开始建设酒厂,首期预计在2026年投入使用;其余大厂项目大部分在工厂建设阶段。2015年已出酒的钰之锦是烟台威士忌的代表厂商之一;香格里拉酒业的青稞威士忌在电商平台上有一定销量。

● 第三类:本土企业的创业征程

百润股份的投资规模最大,是现有国产威士忌项目中规划产能最大的企业。除去百润,福建大芹陆宜酒业是威士忌创业型企业中的重要先驱型玩家。整体而言,大芹对威士忌产业的投资力度较大、较为坚定,工厂布局位于现有威士忌的重要销售市场福建和广东,销售方面目前处于起步状态。其余投产较早的酒厂,目前销售也是处于起步状态。

实现国内破圈,威士忌要怎样做?

目前,国产威士忌产业整体处于早期阶段,大量酒厂还在规划、建设阶段,少数几个已有产品上市酒厂的销售也处于起步状态,主要是通过电商、私域渠道销售,主要销售市场在本地和有消费氛围的广东、福建等地,海外进口产品的销售仍然集中在威士忌爱好者的小众圈层。

银河证券认为,国产威士忌真正要实现在国内破圈、走向大众消费,需要做到以下几点:

● 产品的本土化创新

威士忌是一个口味丰富度比较高、个性化、适合品饮的酒类产品,让国内大众消费者接受和选择适合自己口味的威士忌是关键的第一步。

事实上,不同于白兰地有原产地保护,威士忌是一个全球化和本土化较为成功的品类。全球五大威士忌产区——苏格兰、爱尔兰、美国、日本和加拿大,每个产区的威士忌都有其独特的风味和特色。国内现有酒厂也在进行本土化创新尝试,其中包括原料端的创新使用、发酵工艺的创新、蒸馏环节所用设备组合的创新、陈酿熟成环节所用橡木桶的创新以及口味调配创新等。

● 从消费者教育起步

作为舶来品,威士忌需要大量的消费者教育。虽然进口品牌已经持续培育市场多年,但品类的渗透率仍然较低。因此,对国产威士忌而言,仍然需要从品类教育上起步。

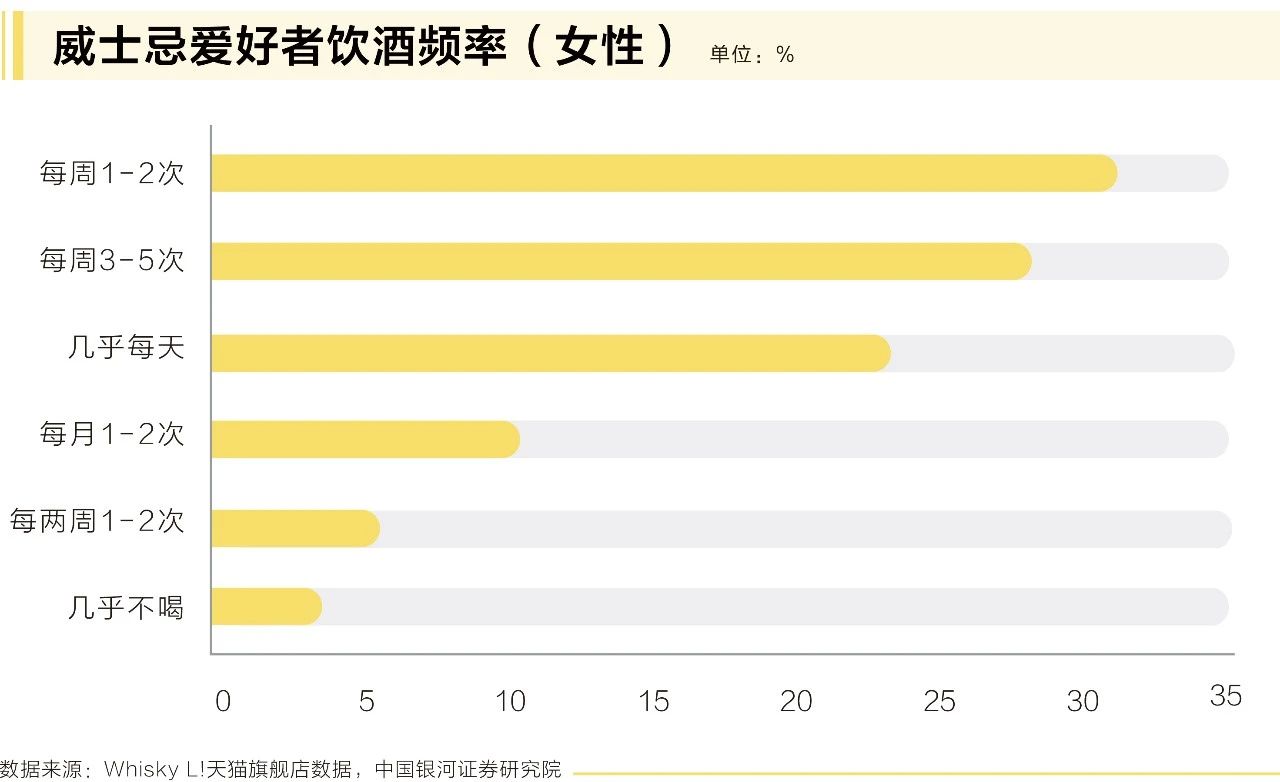

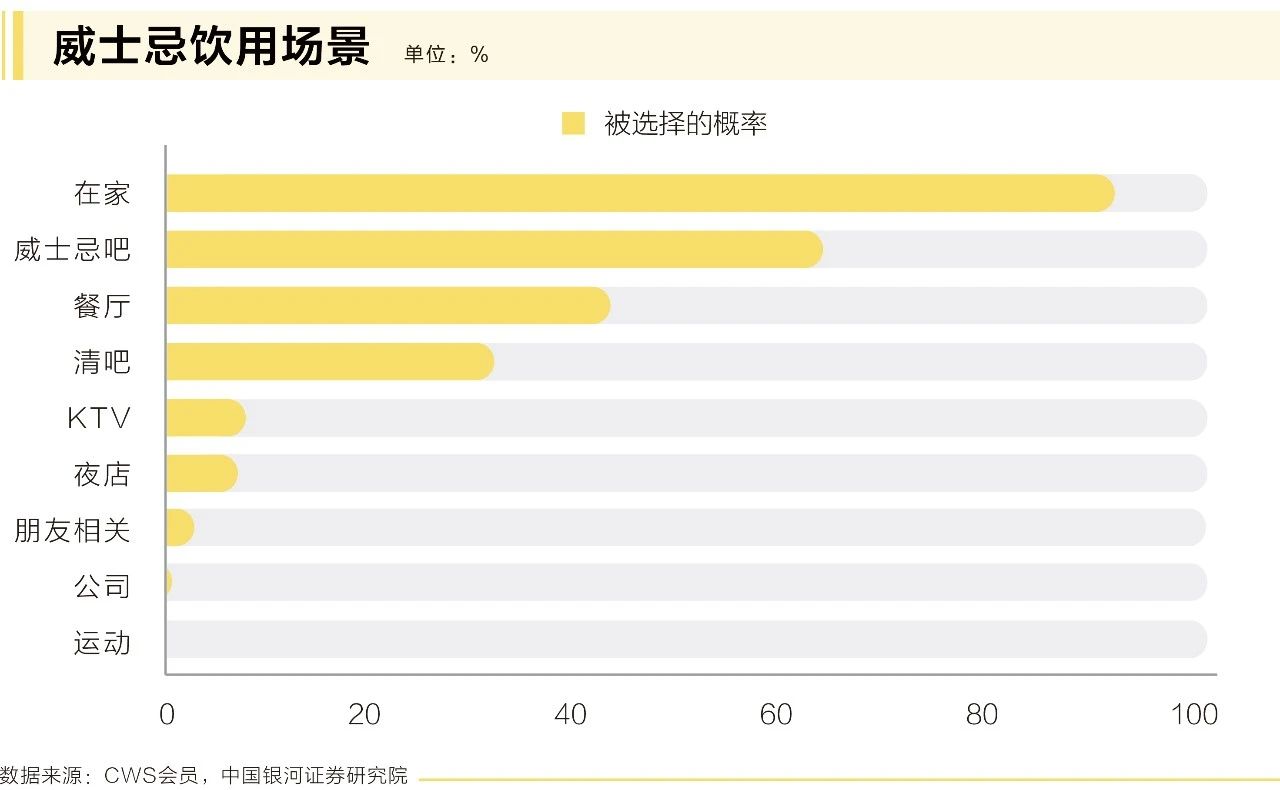

品类教育包括何时饮用、如何饮用、谁来饮用。关于何时饮用,由于白酒消费集中在商务、宴席等对外社交场景,且竞争激烈,威士忌在个人化、朋友间小聚等无压力的消费场景中更容易取得成功;关于如何饮用,相较于白酒、啤酒、葡萄酒基本是直接饮用成品,威士忌具备多样化的DIY调配饮用空间;关于谁来饮用,重点是破圈。逻辑上,威士忌的产品定位为一个以消费需求为主的情绪消费品,而非社交需求、投资需求为主的消费品,目标消费群体并不局限,主要看产品定价;经验上,在主流成熟酒类之外,更容易争取的是年轻和女性消费者。

● 构建高效的销售渠道

威士忌销售渠道主要包括即饮渠道(夜店、酒吧、餐厅、酒店等)和非即饮渠道(免税店、商店、电商等),或者分为夜场渠道和日场渠道。

根据“WHISKY L!”调研,目前,在威士忌消费习惯相对成熟的华南地区,夜场和餐厅渠道销售占比约70%,日场渠道占比约70%(其中,电商和商超渠道占比约20%);而在华东地区,夜场和餐厅销售占比约60%,日场渠道占比约40%(其中,电商占比约30%)。芝华士、尊尼获加等进口品牌威士忌在华深耕多年,基本上从夜场渠道起步,随着消费者消费习惯的建立,再逐步拓展日场渠道。

时至今日,由于威士忌在国内市场尚未大面积普及,日场渠道依然存在单店销量低、周转慢的问题。因此,对于刚刚起步发展的国产品牌而言,重心应当放在即饮渠道。即饮渠道中,夜店近几年受冲击较大,餐饮渠道是蓝海市场。